Waarom wil men een persoonlijk pensioenvermogen?

Vele partijen in het pensioendebat zijn van mening dat de introductie van

een persoonlijk pensioenvermogen een noodzakelijke voorwaarde is voor het

terugwinnen van vertrouwen van deelnemers. Nu klinkt persoonlijk

pensioenvermogen inderdaad aantrekkelijk, maar het is zeer de vraag of deze

term de lading dekt die de deelnemers er aan zullen verbinden. De deelnemer

mag er immers niet onbeperkt bij en het is ook niet zijn juridisch

eigendom. Bij overlijden vervalt het vermogen aan het collectief. Zaken

buiten het ouderdomspensioen moeten nog steeds collectief geregeld worden

(of verzekerd tegen hogere kosten). Indien ook macro langlevenrisico

gedeeld wordt, hetgeen zeer aan te bevelen is, leidt een stijging van de

levensverwachting eveneens tot verschuivingen tussen potjes. Tenslotte

krijg je bij een collectieve buffer evenmin het volledige rendement op je

“persoonlijke” potje bijgeschreven.

Als met het persoonlijk pensioenvermogen slechts bedoeld wordt het vermogen

dat momenteel in kas is ter dekking van de individuele pensioenaanspraken,

dan kan dit voor ieder pensioencontract geïmplementeerd worden, waardoor

dit geen onderscheidend criterium is. Ook voor het huidige contract is dit

nuttige extra informatie omdat dit de fabel dat straks het “potje” leeg zou

zijn kan ontkrachten. Dit principe is reeds omarmd door de FNV en een

praktische invulling zal dit jaar al door de metaalfondsen worden gegeven.

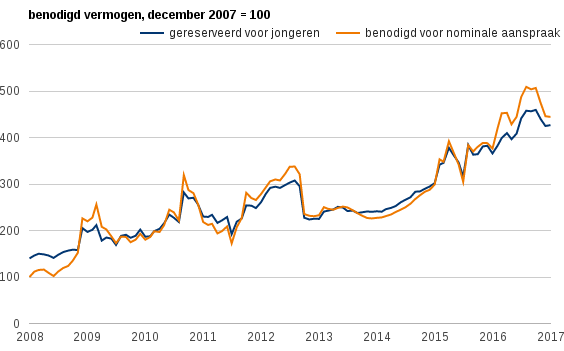

Ter illustratie zien we in figuur 1 de ontwikkeling door de tijd van het

benodigd vermogen ter financiering van een vaste set pensioenaanspraken van

jongeren tot en met 30 jaar, als gevolg van veranderingen in

levensverwachting en rente. Het benodigd vermogen van dezelfde set

pensioenaanspraken voor 30-minners zijn per eind 2016 viereneenhalf maal

hoger dan deze eind 2007 nog waren! Deze kostentoename komt grotendeels

door de gedaalde rente. Daarnaast heeft de gestegen levensverwachting voor

een stijging met 27% gezorgd. Voor nieuwe pensioenopbouw wordt dit echter

gedeeltelijk gecompenseerd door de gestegen pensioenrichtleeftijd tot 67

jaar, die de kostprijs weer met circa 12% heeft verlaagd. Ondanks de sterk

gedaalde dekkingsgraden zien we dat het vermogen dat voor deze aanspraken

is gereserveerd nog steeds ruim is verdrievoudigd over deze periode. Het

potje loopt dus bepaald niet leeg.

Figuur 1: Ontwikkeling aanwezig versus benodigd vermogen voor pensioenaanspraken van

deelnemers van 30 jaar en jonger

Een duidelijk voordeel van een persoonlijk pensioenvermogen is dat er een

directe link is tussen ingelegde premie en extra opgebouwd vermogen,

hetgeen kan helpen bij het terugwinnen van het vertrouwen. Daarnaast zijn

wensen voor maatwerk en keuzevrijheid eenvoudig te accommoderen.

Langlevenrisico is daarentegen lastiger mee om te gaan. Hier heeft men de

keuze om het toch collectief te delen (wat het potje minder persoonlijk

maakt) of vanaf een bepaalde leeftijd te verzekeren, waardoor hogere kosten

gemaakt zullen worden (bij een annuïteit vanaf 67 jaar bedragen de extra

kosten momenteel circa 10%). Dit dilemma is in de

pensioendiscussieberekeningen tot nu toe genegeerd.

Vanwaar de allergie voor het collectieve contract?

Het collectieve contract zonder garanties (1-B in SER-termen), blijkt wat

betreft te bereiken pensioen gunstig af te steken tegen meer individuele

alternatieven. Dit is zowel de conclusie van een Netspar werkgroep (2016),

als van analyses van het CPB (Lever en Michielsen, 2016), als van de

financiële werkgroep die namens de Pensioenfederatie contracten heeft

vergeleken (Pensioenfederatie, 2016). Het collectieve karakter zorgt er

voor dat risico’s efficiënter gedeeld kunnen worden, waardoor er gemiddeld

meer risico genomen kan worden, of een stabieler pensioen bereikt kan

worden bij een gemiddeld vergelijkbare beleggingsportefeuille. Daarnaast is

het binnen het collectief eenvoudiger om tegelijkertijd veel aandelenrisico

te nemen en toch renterisico’s af te dekken (Lever en Michielsen, 2016).

Desalniettemin roept het contract veel weerstand op bij bijvoorbeeld

verschillende politieke partijen, DNB, en veel academici. Vanwaar deze

aversie?

Een eerste element dat hier ongetwijfeld meespeelt is dat ook dit contract

gevoelig is voor de hoogte van de rente. Dit werd door de SER (2015) als

een van de problemen van het huidige contract gezien. Probleem is echter

dat de rentegevoeligheid niet zo zeer aan het contract ligt, maar aan het

feit dat sparen voor de oudedag nu eenmaal duurder is als de rente laag is

(Lever en Loois, 2016). Over de mate waarin dit het geval is, kan getwist

worden, maar dit raakt aan de discussie over de optimale disconteringsvoet

en deze discussie ligt nog een stuk gevoeliger dan die over de

wenselijkheid van solidariteit (Vlaar, 2016). Het gedurende de opbouwfase

simpelweg negeren van de rentegevoeligheid van het te bereiken pensioen kan

echter slechts tijdelijk soelaas bieden en kan dan ook moeilijk gezien

worden als de oplossing van onze pensioenproblemen.

Een tweede element betreft het gevaar dat het pensioencontract in de

toekomst dermate onaantrekkelijk kan worden voor nieuwe deelnemers, dat zij

niet langer mee willen doen, het zogenoemde discontinuïteitsrisico. In het

SER 1-B contract wordt de hoeveelheid pensioenrechten die deelnemers

verkrijgen voor hun nieuw ingelegde pensioenpremie bepaald door de nominale

kostprijs ervan. Dit wordt wel als actuarieel fair aangeduid. Deze nieuwe

pensioenrechten worden echter samengevoegd met reeds bestaande

pensioenrechten. Als deze oude rechten niet volledig zijn gedekt door het

reeds aanwezige vermogen, hetgeen het geval is indien de dekkingsgraad

lager is dan 100%, is de berekende prijs voor nieuwe aanspraken te hoog

omdat geen rekening gehouden wordt met mogelijke kortingen. Vooralsnog

helpt de verplichtstelling om mensen binnenboord te houden, maar zolang dit

niet wordt opgelost zal het een bron van ontevredenheid blijven.

Een derde punt is dat de communicatie van dit pensioencontract gaat over

aanspraken, terwijl voor jongeren opgebouwd vermogen meer tot de

verbeelding spreekt. Zoals gezegd is dit een oneigenlijk argument omdat ook

in dit contract gecommuniceerd kan worden in termen van gereserveerd

vermogen (dit is namelijk de waarde van de individuele aanspraken maal de

dekkingsgraad). Het voordeel van het ook communiceren in termen van

aanspraken is dat men zich niet te snel rijk rekent.

Een vierde reden is dat een collectief contract minder ruimte biedt voor

maatwerk en keuzevrijheid, vooral wat betreft beleggingsbeleid. Dit laatste

aspect kan echter ook juist gezien worden als een groot voordeel van het

collectieve contract. De meeste mensen willen helemaal niets te zeggen

hebben over het beleggingsbeleid en van degene die dat wel willen zou je

een grote groep eigenlijk tegen zichzelf in bescherming moeten nemen.

Exemplarisch is bijvoorbeeld de situatie in Chili, waar 90% van de mensen

bij de default blijkt te blijven terwijl van de overige 10%, 90% beter af

zou zijn geweest als ze ook niets veranderd zouden hebben. Ook in de VS en

het VK zijn er talloze voorbeelden waar keuzevrijheid heeft geleid tot hoge

transactiekosten en lage pensioenen.

Ten vijfde wordt het collectieve contract ook minder geschikt geacht bij

een grotere arbeidsmobiliteit omdat eventuele solidariteitsstromen niet

noodzakelijkerwijs uitmiddelen over de carrière. Met name zzp-ers zouden

binnen dit systeem moeilijker in te passen zijn.

Tenslotte wordt wel beweerd dat het collectieve contract niet transparant

zou zijn en dat dit bijvoorbeeld zou blijken uit het feit dat driekwart van

de deelnemers denkt dat we momenteel een omslagstelsel hebben (communicatie

commissie Pensioenfederatie, 2016). Het feit dat deelnemers geen kennis

hebben van het huidige systeem betekent echter niet dat het systeem niet

transparant is, hooguit dat effectiever gecommuniceerd kan worden

(bijvoorbeeld ook in termen van beschikbaar vermogen).

Zijn deze bezwaren te ondervangen?

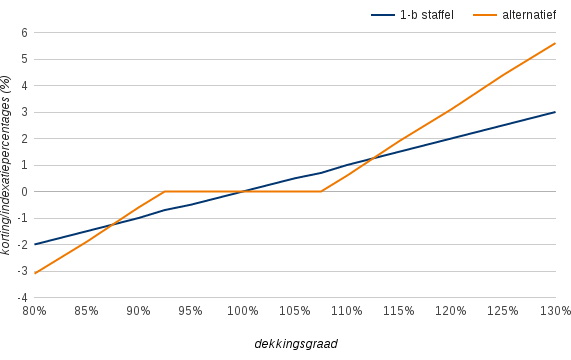

Technisch gezien behoeft het collectieve contract slechts twee aanpassingen

om aan de meeste inhoudelijke bezwaren tegemoet te komen. Ten eerste dient

de spreiding in de dekkingsgraad beperkt te worden door meer te gaan korten

bij lage dekkingsgraden en meer te gaan indexeren bij hoge. Figuur 2 geeft

een mogelijke invulling van zo’n alternatieve indexatiestaffel. Tussen een

dekkingsgraad van 92,5% en 107,5% wordt geïndexeerd noch gekort. Het feit

dat geen garanties meer gegeven worden hoeft immers nog niet te betekenen

dat geen poging meer ondernomen hoeft te worden om nominale kortingen te

vermijden. Of het nu terecht is of niet, een korting wordt nu eenmaal veel

negatiever ervaren dan het achterwege blijven van indexatie. Beneden de

92,5% wordt een kwart gekort en boven de 107,5% een kwart

geïndexeerd.

Figuur 2: Wanneer worden collectief contracten geindexeerd of gekort?

Indexatiepercentages bij verschillende dekkingsgraden

Een tweede gewenste innovatie betreft de opbouw. In plaats van altijd tegen

100% dekkingsgraad in te moeten kopen, dient deze extra opbouw

dekkingsgraadneutraal te zijn. Hiermee bedoelen we dat de verhouding tussen

nieuw vermogen (de premie) en nieuwe verplichtingen voor het fonds gelijk

is aan de bestaande verhouding tussen het vermogen en de verplichtingen (de

dekkingsgraad). Net als op de obligatiemarkt betaal je dan meer voor een

pensioentoezegging met een goed indexatieperspectief (een hoge

dekkingsgraad, vergelijkbaar met een AAA obligatie met hoge coupon) dan

voor een met een grote kortingskans (een lage dekkingsgraad oftewel een

junk bond). Idealiter worden alle toevoegingen of onttrekkingen aan het

fonds dekkingsgraadneutraal gedaan, behalve de pensioenuitkering (die we

immers relatief stabiel willen houden). Grootste voordeel van deze

innovatie is dat er op het moment van inkoop geen waardeoverdrachten

plaatsvinden. De hoogte van de dekkingsgraad is hiermee haast irrelevant

voor de aantrekkelijkheid van het fonds voor nieuwe deelnemers. Een lage

dekkingsgraad betekent weliswaar een slecht indexatieperspectief, maar daar

staat tegenover dat, gegeven de premiehoogte, de aanspraak die wordt

aangekocht hoger is. Hiermee wordt het discontinuïteitsrisico drastisch

verlaagd. Daarnaast heeft het fonds nooit nadeel van extra inkoop (deze

vindt immers plaats tegen de actuele “marktprijs”), waardoor ook

keuzevrijheid en allerlei vormen van maatwerk (behalve beleggingsvrijheid)

mogelijk worden. Dit kan interessant zijn voor zzp-ers, alsmede voor

vrijwillige bijspaarmogelijkheden die gecreëerd kunnen gaan worden voor

middengroepen ter compensatie van het afschaffen van de doorsneepremie. Ook

carrièreswitches hoeven geen probleem meer te zijn indien alle overdrachten

dekkingsgraadneutraal worden uitgevoerd. Er vinden immers geen ex-ante

waardeoverdrachten meer plaats en de ex-post realisaties worden volledig

meegegeven. Een laatste voordeel van dekkingsgraadneutrale ten opzichte van

“actuarieel faire” opbouw is dat de fluctuaties in opbouwpercentages

geringer zijn. Dit is het geval zolang lage dekkingsgraden gepaard gaan met

lage rentes, hetgeen geldt indien het renterisico niet grotendeels is

afgedekt.

Gooien we hiermee niet het kind met het badwater weg?

Een belangrijke reden voor de positieve resultaten van het collectieve

contract is dat risico’s gedeeld worden met veel generaties. Zowel het

steiler maken van de indexatiestaffel als het introduceren van

dekkingsgraadneutrale opbouw verkleint deze onderlinge solidariteit. In

hoeverre dit ook de voordelen van het contract mitigeert is een empirische

kwestie. In tabel 1 wordt getoond hoe de te verwachten reële pensioenen

zich voor de verschillende contracten die in het pensioendebat voorkomen

(zie SER, 2015) verhouden tot het gemiddelde reëel pensioengevend salaris

waarover dit pensioen is opgebouwd. Alle vijf de contracten gaan uit van

een vaste pensioenpremie van 18%. Het 1-B contract werd in de

perspectiefnota van het Kabinet weliswaar nog gepresenteerd als een

uitkeringsovereenkomst, maar gezien de juridische problemen rond een

uitkeringsovereenkomst met degressieve opbouwstaffel is een interpretatie

als collectieve premieregeling een stuk kansrijker. Deze benadering is hier

dan ook gevolgd. Conform de analyses voor de SER wordt er alleen naar

ouderdomspensioen gekeken. Andere vormen van pensioen kunnen namelijk

alleen eenvoudig (en dus goedkoop) gerealiseerd worden binnen een

collectief contract. Wat betreft beleggingsbeleid gaan we voor het

collectieve contract uit van een 50/50 aandelen obligatie mix en 50%

renteafdekking. Voor de individuele contracten geldt een levenscyclus met

gemiddeld over de levensloop een zelfde asset mix.

Tabel 1: Gemiddelde vervangingsratio's aanvullende pensioencontracten, naar economische groei scenario's

| |

Type aanvullend pensioencontract (met SER-aanduiding) |

|

|

Individueel

|

Collectief

|

| Scenario's voor economische ontwikkeling

|

Zonder rendements-buffer (IV-A)

|

Met rendements-buffer (IV-C-R)

|

Standaard (I-B)

|

Met aangepaste staffel

|

Dekkingsgraad-neutraal

|

| |

Voor een 25-jarige |

| Pessimistisch |

18,8% |

18,9% |

20,9% |

20,3% |

20,0% |

| Mediaan |

77,3% |

77,8% |

79,9% |

79,3% |

78,5% |

| Optimistisch |

137,1% |

140,0% |

144,1% |

138,6% |

136,2% |

| |

Voor een 45-jarige |

| Pessimistisch |

23,8% |

23,3% |

25,7% |

25,3% |

24,6% |

| Mediaan |

70,4% |

66,2% |

68,4% |

72,2% |

73,3% |

| Optimistisch |

107,8% |

99,8% |

103,6% |

110,8% |

112,9% |

| |

Voor een 67-jarige |

| Pessimistisch |

51,6% |

50,4% |

51,7% |

51,4% |

50,8% |

| Mediaan |

73,7% |

70,7% |

68,7% |

71,4% |

72,1% |

| Optimistisch |

85,3% |

80,6% |

77,8% |

83,2% |

84,7% |

Noot: De tabel toont vervangingsratio’s, gemiddeld over de

uitkeringsperiode, voor drie cohorten en vijf pensioencontracten. Deze zijn

berekend voor 5000 mogelijke paden voor de economie, waarvan er voor ieder

pensioencontract drie worden getoond: de mediaan, een pessimistisch scenario

(5 percentiel) en een optimistisch scenario (75 percentiel). De belangrijkste kernvariabelen waarop de uitkomsten gebaseerd zijn betreffen de rente, inflatie, en aandelenrendement.

Wat als eerste opvalt aan de resultaten is de gigantische spreiding aan

mogelijk pensioenuitkomsten (vervangingsratio’s) voor de huidige

25-jarigen. Indien rendementen langdurig laag blijven resteert nu eenmaal

een karig tweede pijler pensioen, zeker als pensioenpremies en

beleggingsbeleid hier niet op worden aangepast. Ten opzichte van de

economische omstandigheden heeft de keuze van het pensioencontract slechts

een beperkte invloed. Desalniettemin blijven de verschillen tussen de

contracten economisch relevant. Ondanks de aanpassing van de staffel en de

introductie van dekkingsgraadneutrale opbouw blijft het collectieve

contract het beter doen in zowel de mediaan als bij slecht weer. In

werkelijkheid zal het verschil nog aanzienlijk groter zijn omdat

langlevenrisico’s (zowel micro als macro) niet in de studie zijn betrokken.

In het collectieve contract worden deze risico’s automatisch gedeeld,

terwijl in het individuele contract extra kosten gemaakt moeten worden om

dit op te lossen. Vooral het wat betere resultaat voor de 45-jarigen is

positief omdat deze groep het meeste te lijden heeft van de afschaffing van

de doorsneepremie.

Door de vermindering van rentegevoeligheid als startpunt van de discussie te nemen zijn we in een heilloze tweestrijd beland tussen partijen die individuele potjes willen en partijen die het collectief willen behouden.

De vergelijking tussen de verschillende collectieve contracten leert dat

het steiler maken van de staffel een grotere impact heeft op de pensioenen

dan het vervolgens dekkingsgraadneutraal maken van de opbouw. Omdat de

toekomstige opbouw beperkt van omvang is ten opzichte van reeds opgebouwde

pensioenrechten is de impact van eventuele herstelpremies klein (Werker,

2016). Dit betekent echter geenszins dat intergenerationele risicodeling

weinig toegevoegde waarde meer kan hebben. Het belangrijkste potentieel aan

baten zit namelijk niet in impliciete transfers bij inkoop, maar in het

completer maken van financiële markten. Een voorbeeld hiervan is dat

financiële en biometrische risico’s gedeeld worden tussen generaties, zelfs

toekomstige. Door de dekkingsgraadneutrale inkoop blijven deze contracten

ook voor iedere toekomstige generatie interessant, waardoor

discontinuïteitsrisico’s wegvallen en de baten van risico’s delen behouden

kunnen blijven. Deze blijvende voordelen van intergenerationele

risicodeling dragen ook bij aan de rechtvaardiging voor het overeind houden

van de verplichtstelling.

Conclusies

Technisch blijkt het aldus vrij eenvoudig om een systeem te bedenken dat de

voordelen van een collectief systeem behoudt en tegelijkertijd de nadelen

ervan ondervangt. Waarom lijkt het dan toch niet te lukken om hier toe over

te gaan? Gedeeltelijk heeft dit ongetwijfeld te maken met het ontbreken van

een deugdelijke probleemanalyse. Volgens de SER is het grootste probleem

van het huidige pensioenstelsel de rentegevoeligheid. Ieder kapitaalgedekt

pensioenstelsel heeft echter te lijden onder een structureel lage rente.

Door de vermindering van rentegevoeligheid als startpunt van de discussie

te nemen zijn we in een heilloze tweestrijd beland tussen partijen die

individuele potjes willen - effectief het negeren van renterisico’s in

opbouwfase - en partijen die het collectief willen behouden, liefst met een

minder rentegevoelige disconteringsvoet. Door onvoldoende te erkennen dat

de pensioencrisis grotendeels onafhankelijk is van het contract, is het

huidige contract voor veel partijen onacceptabel geworden als uitgangspunt

ter verbetering. Aan de andere kant van het spectrum is het vooruitzicht

van een onzeker pensioen lange tijd onbespreekbaar geweest. In plaats van

te blijven bekvechten en de politiek de keuzes te laten maken wordt het

tijd om het verlies te nemen en de discussie op argumenten af te ronden.

Het collectieve premiecontract met dekkingsgraadneutrale opbouw kan hierbij

aan veel wensen voldoen. Voor een combinatie van stabiele premies en

stabiele geïndexeerde pensioenen moet ook in dit contract de economie

echter meezitten.

Referenties

Lever, M., en M. Loois, 2016, “Pensioenen en rentegevoeligheid”, CPB Policy

Brief 2016/12.

Lever, M., en Th. Michielsen, 2016, “Welvaartswinst van risicodeling enrenteafdekking bij pensioen”, CPB notitie, 28 november 2016.

Netspar werkgroep, 2016, “De meerwaarde van risicodeling met toekomstigegeneraties nader bezien”, Netspar Industry Series, Occasional – 07/2016.

Pensioenfederatie, 2016, “Commissie Nieuw Pensioencontract”, 30 november

2016.

SER, 2015, “Toekomst pensioenstelsel”, Advies 15/01.

Vlaar, P., 2016, “Laat pensioendebat niet verzieken door spookverhalen rondsolidariteit ”, Me Judice, 20 januari

2016.

Werker, B., 2016, “The Value and Risk of Intergenerational Risk Sharing”,

Netspar Industry Paper, 2016.