Verschuiving zorgkosten naar midden – en hogere inkomens

Het kabinet heeft besloten om het maximum inkomen waarover de inkomensafhankelijke bijdrage in de Zorgverzekeringswet (ZVW) betaald moet worden te verhogen van 33.000 euro naar 50.000 euro (zie MEV 2012, blz. 79). Daardoor zullen midden- en hogere inkomens 1.000 euro per jaar meer gaan betalen aan de zorgverzekering en de lagere inkomens circa 100 euro per jaar minder. Omdat het de werkgeversbijdrage betreft, zullen werkgevers dit bedrag moeten gaan ophoesten. Werknemers zullen de helft aan belastingen meebetalen, omdat het gaat om loon voor inkomstenbelasting. Dit betekent dus dat werknemers met een inkomen vanaf 40.000 euro volgend jaar 500 euro extra aan belasting gaan betalen.

Verklaarbaar is de reactie van MHP (vakcentrale voor middengroepen en hoger personeel) die de stijging van belastingen voor middeninkomens via de cao’s probeert te compenseren door voor inkomens boven 40.000 euro een hogere loonstijging te vragen dan voor inkomens daar beneden.

Kwart werknemers moet meer dan helft extra inkomen inleveren

Op het eerste gezicht lijkt het kabinetsvoorstel een gerechtvaardige herverdeling, maar er is het nodige op aan te merken. Een belangrijk bezwaar is dat als gevolg van dit voorstel de marginale druk voor de werknemers met een inkomen tussen 33.000 en 50.000 euro met ruim 7% zal gaan oplopen, terwijl deze groep reeds een aanzienlijke marginale druk kent als gevolg van het belastingtarief van 42% en het marginale tarief van andere inkomensafhankelijke regelingen zoals de zorgtoeslag en de studiefinanciering. Zo hebben alle werknemers met een inkomen van meer dan 20.000 euro op dit moment gemiddeld te maken met een marginaal tarief van 50 procent (Gielen et al., 2009).

Anders gezegd: gaan deze werknemers een euro extra verdienen, dan claimt de schatkist de helft of meer van die inkomensverbetering. Slechts voor één van de acht werknemers komt dit, doordat hij of zij in de hoogste tariefschijf (52 procent) valt. Zeven van de acht werknemers met een inkomen van meer dan 20.000 euro vallen in een lichter belaste tariefschijf. Na een loonsverbetering betalen zij echter niet alleen 33 dan wel 42 procent aan inkomensheffing, maar verliezen zij tevens (een deel van) hun aanspraak op zorgtoeslag en eventueel op andere inkomensafhankelijke regelingen. Een kwart van de werknemers ervaart bij een stijgend inkomen een marginale druk van 53 procent of hoger, door de samenloop van inkomensheffing en kortingen op hun toeslagen.

Economische gevolgen van hogere marginale belastingdruk

Volgens economisch onderzoek is de arbeidsmarktbeslissing van vrouwen en flexwerkers zeer gevoelig van deze marginale druk, en zij bevinden zich vaak in de groep die door de kabinetsmaatregelen worden getroffen. Daarnaast is de scholingsbeslissing gevoelig voor deze marginale druk. Hoge marginale tarieven weerhouden mensen ervan om te investeren in menselijk kapitaal, hetgeen de concurrentiekracht van onze economie vermindert. Bovendien worden bedrijven met midden- en hogere inkomens gedwongen extra zorguitgaven te doen. Voor een middelgroot bedrijf zal dit al snel in de miljoenen lopen.

Sociale vlaktaks

Op zich zijn wij niet tegen de omzetting van de huidige degressieve en omslachtige werkgeversbijdrage in een meer proportionele ZVW-heffing, maar deze moet deel uitmaken van de van bredere voorstellen van grondslagverbreding in ruil voor tariefverlaging dat tendeert naar een sociale vlaktaks (zie WI voor het CDA, 2009 en Gradus, 2011; zie ook Caminada et al., 2006 en Caminada en Goudswaard, 2001). Hierdoor zal immers de marginale druk voor middeninkomens aanzienlijk kunnen afnemen.

Daarnaast kan via een bruteringsoperatie de werkgeversbijdrage om worden gezet in een werknemersbijdrage en kan de ZVW-premie uiteindelijk de vorm krijgen van een loonsomheffing. Dit heeft als voordeel dat gekozen wordt voor een meer houdbare financiering van de zorg en dat de huidige ingewikkelde financiering overboord gezet kan worden. Tot slot zullen werkgevers niet langer de rekening gepresenteerd krijgen van de alsmaar stijgende kosten van de zorg, waar zij part noch deel aan hebben.

Bij de invoering van een sociale vlaktaks zou het kabinet kritisch kunnen bekijken of alle 118 (!) inkomensbeperkende regelingen die ons fiscale stelsel ontsieren - samen gaat het daarbij om een bedrag van 89 miljard euro in 2012 – gehandhaafd moeten blijven. Wij menen van niet, want hierdoor blijven de marginale belastingtarieven veel hoger dan nodig. Een forse vermindering van het aantal belastinguitgaven (thans 98 regelingen), heffingskortingen (13) en toeslagen (4) zou echt bijdragen aan de vereenvoudiging van het belastingstelsel. Door grondslagverbreding in ruil voor tariefverlaging (een slimme sigaar uit eigen doos) kan het marginale vlaktaks tarief verder dalen. Zo’n vlaktaks op looninkomen brengt het belastingtarief op inkomen uit arbeid dichter bij het tarief op inkomen uit vermogen, zodat bijvoorbeeld ook de prikkel om het eigen huis of een eigen bedrijf met vreemd vermogen te financieren minder wordt. Bovendien leidt een vlaktaks er toe dat (resterende) aftrekposten niet meer afhankelijk zijn van het marginale tarief en voortaan het karakter van een heffingskorting hebben. Dat dient de inzichtelijkheid van het systeem en vermindert de administratieve lasten.

Het huidige woud aan regelingen

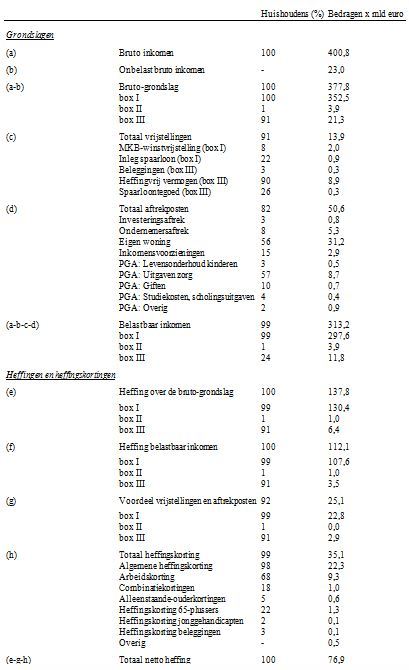

Tabel 1 illustreert hoe omslachtig wij de schatkist vullen via de loon- en inkomstenbelasting op basis van recent gepubliceerde gegevens van het CBS over het fiscale jaar 2008 (gebaseerd op Caminada, 2011). De bruto-grondslag vormt de basis voor de belastingheffing van de inkomstenbelasting. De bruto-grondslag bestaat uit het bruto-inkomen in box I, II en III. Eventuele vrijstellingen en aftrekposten zijn hier nog niet van afgetrokken. Alle componenten van het bruto-inkomen die niet tot één van deze drie boxen behoren, zoals huurtoeslag of kinderbijslag, vallen buiten de belastingheffing.

Vervolgens wordt rekening gehouden met de vrijstellingen. Dat zijn inkomsten waarover geen inkomstenbelasting hoeft te worden betaald. Onder vrijgestelde beleggingen in box III vallen onder meer ook de maatschappelijke beleggingen, directe beleggingen in durfkapitaal en culturele beleggingen.

Vervolgens komen de aftrekposten aan de orde. Aftrekposten zijn uitgaven die mogen worden afgetrokken van het inkomen dat voor belastingheffing in aanmerking komt. Het gaat hierbij om kosten die zijn gemaakt voor het verkrijgen van het inkomen en om buitengewone uitgaven wegens persoonlijke omstandigheden (PGA). De grootste aftrekpost is de eigen woning (box I) die zowel de hypotheekrente omvat als de rente op leningen voor verbouwing of onderhoud en periodieke betalingen voor gebruik van andermans grond, zoals erfpacht of opstal. Persoonlijke omstandigheden kunnen ervoor zorgen dat iemand extra uitgaven heeft. Ook sommige van deze uitgaven mogen worden afgetrokken als persoonsgebonden aftrek (PGA). Het belastbare inkomen resulteert vervolgens door de bruto-grondslag te verminderen met de vrijstellingen en aftrekposten (inclusief de persoonsgebonden aftrek).

Het fiscale voordeel van vrijstellingen en aftrekposten bedraagt in 2008 25,1 miljard euro. Daarenboven passen belastingplichtigen voor 35,1 miljard euro aan heffingskortingen toe. Beleidsmakers zouden de bezem eens flink door de kast met allerlei fiscale faciliteiten moeten halen om de grondslag van de inkomensheffing te verbreden. Mits slim vormgegeven, sorteert zo’n uitruiloperatie – minder aftrekposten tegen lagere tarieven – positieve welvaartseffecten. In 2008 haalde de fiscus 76,9 miljard euro op met de loon- en inkomstenbelasting. Zonder aftrekposten, vrijstellingen en heffingskortingen zouden de tarieven een veel hogere opbrengst hebben gerealiseerd van 137,8 miljard euro. De tarieven in 2008 waren dus bijna 80 procent hoger dan zonder deze kortingen e.d. (137,8/76,9); zie tabel 1.

Tabel 1. Heffingsgrondslagen, vrijstellingen, aftrekposten, heffingskortingen in de inkomstenbelasting, 2008.

Bron: CBS IPO.

Bij de invoering van een sociale vlaktaks is het verder verstanding om de loon- en inkomstenbelasting te verminderen en deze te vervangen door belastingen op consumptie zoals de BTW of accijnzen. Immers de verstoring van een dergelijke belasting is minder (Johnson en Myles, 2001 en Crawford et al., 2010). Dat komt ook omdat met de opbrengsten het tariefsverschil tussen box I en box III kan worden verkleind zodat de prikkels om de eigen woning met schuld te financieren worden verkleind. Verder zijn belastingen op consumptie minder gevoelig voor conjuncturele schommelingen. Het stelsel zal daarom nog meer toekomstbestendig worden.

Referenties

Caminada, C.L.J., K.P. Goudswaard en H. Vording (2006), Vergezichten op een vlakke belasting, in: C.A. de Kam en A.P. Ros (red.), De vlaktaks. Naar een inkomstenbelasting met een uniform tarief?, Dreesforum nr. 2, Den Haag: Wim Drees Stichting voor Openbare Financiën, 61-78.

Caminada, K. (2011), Tirannie van de status-quo: belastingpolitiek op het pad naar houdbare overheidsfinanciën, Tijdschrift voor Openbare Financiën 43 (4), 192-211.

CBS Inkomens Panel Onderzoek (z.j.), Centraal Bureau voor de Statistiek (z.j.), Data personele inkomensverdeling, te raadplegen op de website van het CBS (www.cbs.nl) via Statline, de elektronische databank van het CBS, Voorburg / Heerlen.

Centraal Planbureau (2011), Macro Economische Verkenningen 2012, Den Haag: SDU Uitgevers.

Crawford, I., M. Michael, en S. Smith (2010), Value Added Tax and Excises (chapter 4), Dimensions of Tax Design, The Mirrlees Review: Reforming the tax system for the 21st century, 275-422.

Gielen, M., J. Goes, M. Lever, en R. van Opstal (2009), Ontwikkeling en verdeling van de marginale druk in 2001–2011, CPB Document No 195. Den Haag: Centraal Planbureau.

Gradus, R. (2011), Vlaktaks slaat veel vliegen in een klap, Reformatorisch Dagblad, 22 oktober.

Johnson, P. en G. Myles (2011), The Mirrlees Review, Fiscal Studies, vol. 32, no. 3, 319–329.

Caminada, K., K. Goudswaard (2001), Does a Flat Rate Personal Income Tax Reduce Tax Progressivity? A Simulation for the Netherlands, Public Finance & Management 1(4), 471-500.

Ministerie van Financiën (2011), Wijziging van enkele belastingwetten en enige andere wetten (Belastingplan 2012), Den Haag: Ministerie van Financiën.

Wetenschappelijk Instituut voor het CDA (2009), Een sociale vlaktaks; Naar werkbare en begrijpelijke inkomstenbelastingen, WI voor het CDA: Den Haag.

Bron foto: Flickr.