Grensoverschrijdende investeringen stimuleren; winstverschuiving verminderen

Afgelopen maand lanceerde de Europese Commissie een voorstel om de vennootschapsbelasting (in de volksmond bekend als de winstbelasting) in de Europese Unie te hervormen (EC, 2011). De Commissie wil multinationals de mogelijkheid geven om via eenduidige Europese regels hun winstbelasting te bepalen. Dit systeem staat bekend als de Common Consolidated Corporate Tax base (CCCTB). Met dit voorstel beoogt de Commissie grensoverschrijdende investeringen door multinationale ondernemingen te vergemakkelijken en grensoverschrijdende winstverschuiving te verminderen. Ons onderzoek laat zien dat deze hervorming sterk uiteenlopende gevolgen zal hebben voor de afzonderlijke lidstaten, maar voor de EU als geheel weinig effect zal sorteren.

In het huidige fiscale regime moeten multinationals in elk land afzonderlijk aangifte doen voor de vennootschapsbelasting. In de CCCTB-voorstellen kan een bedrijf volstaan met één aangifte volgens Europese regels met betrekking tot aftrekbaarheid van investeringen, afschrijvingen etc. De belastbare winst wordt vervolgens via een verdeelsleutel toegerekend aan de lidstaten. Deze verdeelsleutel is gebaseerd op het aandeel van de werkgelegenheid, loonsom, activa en afzet van de multinational in elke lidstaat. In dit voorstel blijven de lidstaten echter zelf beslissen over hun Vpb-tarief.

Samen met Mike Devereux, Ruud de Mooij en Simon Loretz hebben wij onderzoek gedaan naar de economische effecten van de CCCTB. Dit onderzoek is beschreven in Economic Policy (Bettendorf e.a., 2010) en in een officiële impact assessment van de CCCTB (Bettendorf e.a., 2011). In beide studies hanteren wij een aanpak in twee stappen. In de eerste stap gebruiken we genormaliseerde balans informatie van meer dan 650.000 individuele ondernemingen in de 27 EU-lidstaten om het effect op de belastinginkomsten en effectieve tarieven op bedrijfsniveau te onderzoeken. In de tweede stap worden de effecten op investeringen, op winstverschuiving en de bredere macro-economische gevolgen gesimuleerd met een toegepast algemeen evenwichtsmodel.

Gevolgen variëren sterk tussen lidstaten

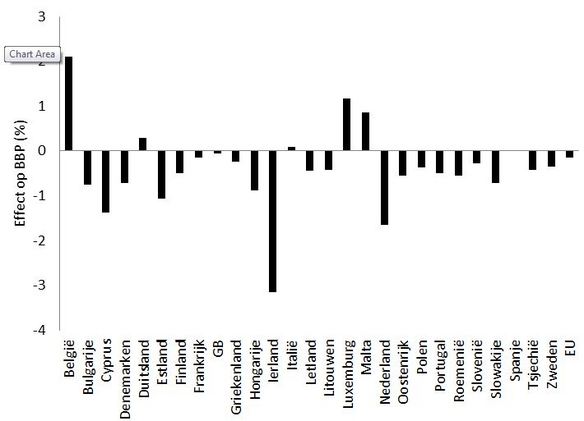

Figuur 1 toont de geschatte effecten op het BBP per lidstaat en in de EU als geheel van een typische hervorming. De figuur maakt duidelijk dat de gemiddelde winst in termen van het BBP verwaarloosbaar of zelfs negatief is (kolom EU). Hetzelfde geldt voor de effecten op welvaart in deze en andere simulaties. De economische gevolgen variëren echter sterk tussen de EU-lidstaten, waarbij vooral lidstaten met veel directe buitenlandse investeringen zullen winnen of verliezen. In figuur 1 stijgt het BBP in België met 2 procent, maar daalt het in Nederland en Ierland met 2 tot 3 procent. Overigens hangen deze effecten sterk af van de precieze vormgeving van de CCCTB.

Figuur 1. Geschatte effecten van Europese winstbelasting op Bruto Binnenlands Product (%)

Bron: Bettendorf e.a., 2011, Tabel C.32

Vijf factoren blijken het meest bepalend voor de verschillen tussen EU-lidstaten in effecten van het voorstel.

Grondslag voor winstbelasting verandert

In de eerste plaats kijken we naar het geïsoleerde effect van een gemeenschappelijke belastinggrondslag (d.w.z. waar bedrijven nog niet wordt toegestaan om winsten en verliezen tussen landen te verrekenen). Als gevolg van bestaande verschillen tussen lidstaten kent deze common base zowel winnaars als verliezers. In landen als België en Estland is de belastbare winst slechts een kleine fractie van de economische winst, terwijl landen als Ierland en Spanje vrij brede belastinggrondslagen hanteren. In landen als Ierland en Spanje zorgt de invoering van een Europese grondslag voor lastenverlichting. Dit leidt tot een verlaging van de kapitaalkosten, tot hogere investeringen en tot extra werkgelegenheid en BBP. Omgekeerd worden bedrijven in België (met zijn notionele interestaftrek) en Estland (dat momenteel alleen uitgekeerde winsten belast) geschaad door de gemeenschappelijke grondslag. Voor de EU vinden we dat de common base een licht positief effect heeft op het BBP (+0,1 procent) en werkgelegenheid (+0,03 procent), maar niet op welvaart. De variatie tussen de landen is echter groot, variërend van een daling van het BBP met 4,5% in België tot een stijging met 1% in Spanje.

De Europese economieën zullen, gemiddeld genomen, alleen profiteren als naast de harmonisatie van de grondslag ook de tarieven worden gelijkgetrokken. Dit verlaagt de spreiding van de effectieve belastingtarieven en vermindert zo de verstoring van de internationale kapitaalallocatie. In dit geval kan het BBP in de EU met gemiddeld 0,3% toenemen.

Winstverschuiving blijft mogelijk

Ten tweede biedt consolidatie, waarbij alle winsten en verliezen binnen de EU verrekend kunnen worden, geen oplossing voor het probleem van de winstverschuiving. Op dit moment hebben multinationals er belang bij om een groot deel van hun winsten te rapporteren in lidstaten met lage belastingtarieven. Winsten kunnen verschoven worden door manipulatie van interne verrekenprijzen en door excessieve schuldfinanciering in landen met hoge belastingtarieven. Consolidatie van alle belastbare winst binnen de EU sluit dit soort winstverschuiving uit, wat nadelig uitpakt voor landen met veel multinationals en een relatief laag Vpb-tarief zoals Ierland en Nederland. Echter, de verdeling van de winst op basis van verdeelsleutels introduceert een nieuwe vorm van winstverschuiving. Voor multinationals blijft het mogelijk om verschillen in tarieven te benutten, omdat de geconsolideerde belastbare winsten middels de verdeelsleutel worden toegerekend aan hun dochterondernemingen in de lidstaten. In feite wordt de Vpb een extra accijns op de factoren die worden opgenomen in de verdeelsleutel. De voorgestelde hervorming vervangt dus de huidige verstoringen van internationale kapitaalstromen door een nieuwe verstoring die afhangt van de verdeelsleutel. Ook bij winstverschuiving ligt de echte oplossing bij harmonisatie van de wettelijke tarieven.

Overeenstemming over verdeelsleutel tussen lidstaten moeilijk te bereiken

Daarnaast geldt dat een akkoord over de verdeelsleutel waarschijnlijk moeilijk is te bereiken omdat de lidstaten baat hebben bij verschillende sleutels. De gewichten van de componenten in de sleutel bepalen het aandeel dat elke lidstaat krijgt toegewezen van de Europese, geconsolideerde belastinggrondslag. Als activa een groot gewicht krijgen in de sleutel, dan wordt een groot deel van de fiscale winst toebedeeld aan kapitaalsintensieve vestigingen, wat inhoudt dat een groot deel van de belastinginkomsten toekomt aan de lidstaten waarin deze dochterondernemingen gevestigd zijn. Aan de andere kant zullen relatief arbeidsintensieve landen profiteren van een verdeelsleutel dat een groot gewicht hecht aan werkgelegenheid. Het belang hiervan voor de economische effecten wordt geïllustreerd door te kijken naar extreme formules. Als de verdeling puur gebaseerd is op werkgelegenheid dan profiteren arbeidsintensieve landen in Midden- en Oost-Europa meer dan de kapitaalintensieve landen in West-Europa. Het tegenovergestelde patroon ontstaat bij een verdeling op basis van kapitaalaandelen. Deze spreiding van effecten bemoeilijkt het bereiken van een akkoord over de CCCTB.

Grensoverschrijdende verliesverrekening in nieuw voorstel

Ten vierde zal de economische activiteit toenemen door verliesconsolidatie, maar dit effect komt vooral door de verlaging van de belastingdruk. In het huidige fiscale regime kunnen verliezen over het algemeen slechts worden verrekend met eerdere en toekomstige winsten in hetzelfde land. Met de voorgestelde consolidatie kunnen verliezen onmiddellijk worden gecompenseerd met winsten in een ander land. Dit verlaagt zowel de kapitaalkosten als de belastingopbrengsten. We schatten dat het BBP en de werkgelegenheid beide toenemen met 0,2 procent, maar tegelijkertijd zouden de belastinginkomsten verminderen met 0,3 procent van het BBP. De simulaties geven aan dat de voordelen in termen van werkgelegenheid en het BBP verdwijnen als de belastingdaling wordt gecompenseerd door hogere belastingen op arbeid of winst.

Verlaging administratieve lasten onzeker

Tenslotte, een van de potentiële voordelen van de CCCTB is een vermindering van de administratieve lasten van multinationals die niet langer verrekenprijzen hoeven vast te stellen voor de gecompliceerde intra-company transacties binnen de EU. De Europese Commissie (2001) raamt de kosten in verband met deze verrekenprijzen op 3% van de omzet van multinationale ondernemingen. De kostenbesparing door de CCCTB is echter moeilijk te schatten. Bijvoorbeeld, transfer pricing ten aanzien van derde landen zou blijven, omdat de consolidatie alleen wordt ingevoerd in de EU. Bovendien zorgt de invoering van de verdeelsleutel voor nieuwe administratieve kosten; het is zelfs mogelijk dat deze kosten zullen stijgen omdat de CCCTB wordt ingevoerd in aanvulling op, en niet in plaats van het huidige systeem.

Het is dus onwaarschijnlijk dat de invoering van de CCCTB substantiële voordelen zal brengen voor de EU in termen van werkgelegenheid, het BBP of economische efficiëntie, hoewel sommige individuele landen aanzienlijk kunnen profiteren. Deze conclusie is sterk afhankelijk van het feit dat de verschillen in belastingtarieven blijven bestaan. Als ook de belastingtarieven worden geharmoniseerd, wordt fiscale planning geminimaliseerd en neemt de verstoring van directe buitenlandse investeringen sterk af. De economische voordelen zullen nog veel groter zijn als daarbij ook de ongelijke fiscale behandeling van eigen en vreemd vermogen wordt rechtgetrokken.

Dit artikel is tevens in het Engels verschenen op de MJ-partnerwebsite VOX op 20 maart 2011 (geschreven samen met Mike Devereux en Simon Loretz)

Referenties

Bettendorf, Leon, Michael P. Devereux, Albert van der Horst, Simon Loretz en Ruud A. de Mooij, 2010, Corporate tax harmonization in the EU, Economic Policy, 63, pp 537 - 590.

Bettendorf, Leon, Michael P. Devereux, Albert van der Horst, Simon Loretz en Ruud A. de Mooij, 2011, The economic effects of EU-reforms in corporate income tax systems, Studies for the CCCTB Impact Assessment, Brussels.

European Commission, 2001, Towards an internal market without tax obstacles: A strategy for providing companies with a consolidated corporate tax base for their EU-wide activities”. Communication COM(2001)582.

European Commission, 2011, Proposal for a Council Directive on a Common Consolidated Corporate Tax Base (CCCTB), Communication COM(2011) 121/3.