Casinopensioen

Er is al een tijd veel te doen over het pensioen. De dekkingstekorten bij pensioenfondsen hebben geleid tot een discussie over de toekomstbestendigheid van het Nederlandse pensioenstelsel. In het pensioenakkoord werd vervolgens een poging gedaan om te komen tot een nieuw pensioencontract. Critici hadden echter veel commentaar op het voorstel dat pensioenfondsen de actuele waarde van de verplichtingen zouden mogen gaan bepalen op basis van verwachte beleggingsrendementen. Ze vreesden dat pensioenfondsen zich te rijk zouden gaan rekenen en te veel beleggingsrisico’s zouden gaan nemen. FNV bondgenoten lanceerde de kreet casinopensioen in een poging het pensioenakkoord te torpederen. Vertegenwoordigers van jongeren riepen op tot een pensioenopstand om te voorkomen dat ouderen de pensioenfondsen zouden leegeten. DNB maakte er geen geheim van dat ze liever een kleiner aantal pensioenfondsen zag. De pensioensector heeft veel over zich heen gekregen. De ontwikkelingen zetten sommige kleine tot middelgrote pensioenfondsen ertoe aan om aansluiting zoeken bij grotere (bedrijfstak)pensioenfondsen of te overwegen om hun pensioenregelingen onder te brengen bij pensioenverzekeraars. In het laatste geval resteert weliswaar een verzekerd pensioen, maar allerminst een koopkrachtvast pensioen.

Wat als…

In de discussies over het pensioenstelsel is het lastig om een beeld te krijgen van wat er wordt betaald voor pensioen en wat er uiteindelijk voor wordt teruggekregen. Er wordt geroepen dat er minimaal een dag in de week gewerkt moet worden voor een pensioen van 70% van het gemiddelde verdiende salaris, maar het blijft allemaal een beetje ongrijpbaar. Het doel van dit artikel is om met een paar eenvoudige beginselen hierin meer inzicht te krijgen. De vraagstelling wordt vereenvoudigd tot: “Stel dat je elke maand een bedrag had belegd dat in huidige koopkracht equivalent was aan een bedrag van 100 euro, hoeveel vermogen had je dan opgebouwd en wat voor pensioenuitkering had je daarmee kunnen kopen.” De vraagstelling wordt onderzocht voor verschillende leeftijdsgroepen en voor verschillende beleggingsstrategieën. De berekeningen worden gedaan op basis van historische gegevens voor de Verenigde Staten. Het blijkt dat pensioenspaarders een alleraardigst pensioen hadden kunnen opbouwen, ongeacht hoe ze hadden belegd. Natuurlijk kan pas achteraf geconcludeerd worden of een aandelenstrategie, obligatiestrategie of een gemengde beleggingsstrategie de betere keuze was geweest, maar het blijkt dat domweg gedisciplineerd beleggen – volhouden om elke maand te beleggen en vast te houden aan de gekozen beleggingsstrategie - in het slechtste geval had geleid tot een aardig pensioen en in het beste geval tot een royaal pensioen.

Pensioenmodel

Het pensioenmodel waarop ik mijn berekeningen baseer luidt als volgt. Een pensioenspaarder betaalt elke maand een premie. Deze premie wordt telkens gecorrigeerd voor inflatie, waardoor de premie in koopkracht gelijk blijft aan een bedrag van 100 euro per eind maart van dit jaar. De premies worden direct belegd. Er wordt gestart met pensioensparen op de vijfentwintigste verjaardag. De pensioenleeftijd is 65 jaar. Er zijn administratie- en beheerkosten van 0,4% op jaarbasis. Deze kosten worden elke maand ingehouden op het opgebouwde vermogen.

In het pensioenmodel neemt de pensioenspaarder deel aan een collectief pensioenspaarstelsel dat is gebaseerd op leeftijdsgroepen. Er is sprake van solidariteit binnen de leeftijdsgroep, maar niet tussen leeftijdsgroepen. Dit betekent dat als een pensioenspaarder in een leeftijdsgroep overlijdt, dan vervalt zijn of haar opgebouwde vermogen aan de pensioenspaarders in die leeftijdsgroep. In het rekenvoorbeeld wordt altijd gestart met een groep van vijfentwintigjarigen die voor de helft bestaat uit vrouwen en voor de andere helft uit mannen. De historische periode-overlevingstafels van het CBS worden toegepast om jaar op jaar het aantal pensioenspaarders in een leeftijdsgroep te bepalen. De periode-overlevingstafels van mannen en vrouwen worden gecombineerd, zodat er in de berekeningen geen onderscheid wordt gemaakt naar geslacht. Gegeven het opgebouwde vermogen in een leeftijdsgroep en het aantal overgebleven pensioenspaarders in die leeftijdsgroep wordt het vermogen per pensioenspaarder berekend per 1 april van dit jaar. Vervolgens wordt voor de leeftijdsgroep de verwachte maandelijkse pensioenuitkering bepaald die (alvast) zou kunnen worden gekocht op basis van het opgebouwde vermogen, de laatst bekende overlevingstafel en onder de veronderstelling dat het tot dusverre opgebouwde vermogen wordt belegd op basis van de laatst bekende rentestanden. Met deze aanpak wordt een indruk gekregen hoe een in koopkracht constante premiebetaling zich vertaald naar een pensioenuitkering.

Leeftijdsgroepen

Er worden vier leeftijdsgroepen beschouwd, namelijk pensioenspaarders die in januari 1972, 1987, 1997 en 2007 zijn gestart met pensioensparen en die dit jaar respectievelijk 65, 50, 40 en 30 jaar zijn geworden. Elke leeftijdsgroep heeft één of meer economische en financiële crises meegemaakt. De oudste leeftijdsgroep heeft hausse- en baissetijden meegemaakt in zowel aandelen als in obligaties.

Beleggingsstrategieën

Er worden drie beleggingsstrategieën doorgerekend. In de eerste strategie worden de premies belegd in tienjarige staatsobligaties. Deze obligaties worden aangehouden, totdat de hoofdsommen worden afgelost. De coupons en vrijvallende hoofdsommen worden herbelegd in tienjarige staatsobligaties. In de tweede strategie worden de premies belegd in aandelen. De dividenden worden herbelegd in aandelen. In de laatste strategie worden de premies voor de helft belegd in aandelen en voor de andere helft in tienjarige obligaties. De dividenden, coupons en vrijvallende hoofdsommen worden herbelegd in tienjarige staatsobligaties.

Data

Het pensioenmodel wordt gesimuleerd op een historisch economisch scenario voor elk van de vier leeftijdsgroepen in combinatie met elk van de drie beleggingsstrategieën. Voor de oudste leeftijdsgroep bestrijkt het scenario een periode van 40 jaar. Vanwege de historische beschikbaarheid is er gekozen voor Amerikaanse aandelen-, rente- en inflatiegegevens. Er kan kritiek zijn op de keuze voor Amerikaanse gegevens, maar het gaat erom dat de simulatie wordt gedaan met representatieve reeksen voor aandelen- en obligatiekoersen. De historische prijs- en dividendgegevens van de Standaard and Poor’s 500 index worden gebruikt om de aandelenportefeuilles te simuleren. De obligatieportefeuilles worden gesimuleerd met behulp van de historische gegevens van de Amerikaanse rentes. De premie wordt gecorrigeerd voor inflatie op basis van de historische gegevens van de Amerikaanse consumentenprijsindex.

Resultaten

Tabel 1 toont de resultaten van de simulaties. Voor een pensioenspaarder die dit jaar 50 jaar is geworden, vertelt de tabel het volgende. De pensioenspaarder is gestart met het betalen van premie op 1 januari 1987. Sindsdien heeft de pensioenspaarder 304 maandelijkse premiebetalingen gedaan van in totaal 22.496 euro. Als dit bedrag wordt uitgedrukt in huidige koopkracht, dan is dit bedrag equivalent aan 30.400 euro. Als er alleen was belegd in obligaties, dan had de pensioenspaarder een vermogen opgebouwd van 48.987 euro. Het effectieve rendement van deze strategie was 6,3% op jaarbasis geweest. Op basis van de laatste rentes en de laatste overlevingstafel had met het opgebouwde vermogen alvast een pensioen kunnen worden gekocht van 446 euro per maand. Als er alleen was belegd in aandelen, dan had de pensioenspaarder een vermogen opgebouwd van 58.897 euro. Het effectieve rendement van deze strategie was 7,6% op jaarbasis geweest. Met het opgebouwde vermogen had alvast een pensioen kunnen worden gekocht van 536 euro per maand. Ten slotte, als de gemengde strategie was gevolgd, dan had de pensioenspaarder een vermogen opgebouwd van 53.574 euro. Het effectieve rendement van deze laatste strategie was 6,9% op jaarbasis geweest. Met het opgebouwde vermogen had alvast een pensioen kunnen worden gekocht van 488 euro per maand.

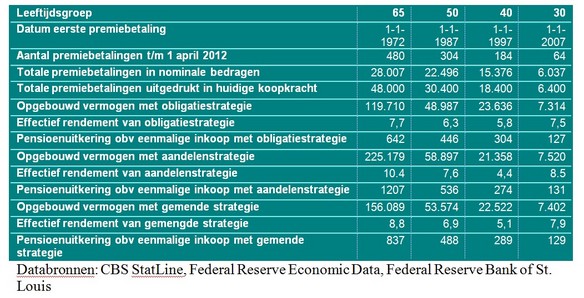

Tabel 1: Resultaten van de simulaties van het pensioenmodel voor verschillende leeftijdsgroepen en voor verschillende beleggingsstrategieën

De figuren 1 tot en met 4 laten voor elke leeftijdsgroep en voor elke beleggingsstrategie de vermogensontwikkeling van een pensioenspaarder zien. De groene lijn toont het resultaat als er alleen was belegd in obligaties. De rode lijn toont het resultaat als er alleen was belegd in aandelen. De blauwe lijn toont het resultaat van de gemengde beleggingsstrategie. Voor een pensioenspaarder die dit jaar 50 jaar is geworden, toont de figuur het volgende.

Figuur 1: Vermogensontwikkeling van een nu 50-jarige pensioenspaarder die is gestart met maandelijkse premiebetalingen per 1 januari 1987

De groene lijn laat zien dat de obligatiestrategie had geleid tot een rustige vermogensgroei. De rode lijn laat zien dat de aandelenstrategie had geleid tot grote schokken in de vermogensontwikkeling. Van begin 1987 tot eind september 1993 leidt de aandelenstrategie tot eenzelfde vermogensontwikkeling als met de obligatiestrategie. Vervolgens groeit het vermogen met de aandelenstrategie veel harder dan met de obligatiestrategie. Eind 2000 is met de aandelenstrategie bijna twee keer zoveel vermogen opgebouwd als met de obligatiestrategie. Daarna breekt de IT-crisis uit. Tot eind 2002 wordt met de aandelenstrategie een kwart van het vermogen verloren, maar tot dan leidt de aandelenstrategie echter wel tot hetzelfde vermogen als met de obligatiestrategie. In het herstel van de aandelenmarkten na de IT-crisis groeit het vermogen met de aandelenstrategie opnieuw harder dan met de obligatiestrategie. Dit blijft zo tot eind 2007. Met de aandelenstrategie is dan 60% meer vermogen opgebouwd dan met de obligatiestrategie. Vervolgens komen de problemen met de Amerikaanse rommelhypotheken aan het licht en gaat Lehman in 2008 failliet. Eind februari 2009 is het vermogen met de aandelenstrategie gehalveerd en is er één derde minder vermogen opgebouwd dan met de obligatiestrategie. In het daaropvolgende herstel van de aandelenmarkten maakt de aandelenstrategie het verlies weer goed. Uiteindelijk is er eind maart 2012 met de aandelenstrategie zo’n 20% meer vermogen opgebouwd dan met de obligatiestrategie. Ten slotte, voor een nu 50-jarige pensioenspaarder houdt de vermogensontwikkeling met de gemengde beleggingsstrategie redelijk het midden tussen de vermogensontwikkeling met de aandelenstrategie en met de obligatiestrategie.

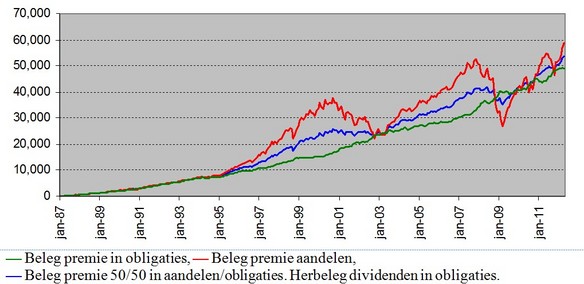

Figuur 2: Vermogensontwikkeling van een nu 65-jarige pensioenspaarder die is gestart met maandelijkse premiebetalingen per 1 januari 1972

De uitkomsten van de beleggingsstrategieën verschillen uiteraard het meest voor een nu 65-jarige pensioenspaarder. Een premie inleg van 48.000 euro (uitgedrukt in huidige koopkracht) had geleid tot een opgebouwd vermogen van bijna 120 duizend euro als er alleen was belegd in obligaties en tot 225 duizend euro als er alleen was belegd in aandelen. Weliswaar is het verschil tussen de bedragen groot, maar beide bedragen steken goed af tegen de premie-inleg. Figuur 2 toont dat de vermogensontwikkeling met de aandelenstrategie weliswaar grote schokken laat zien, maar zelfs op het dieptepunt van de financiële crisis is het opgebouwde vermogen met de aandelenstrategie groter dan het opgebouwde vermogen met de obligatiestrategie. Verder toont de grafiek dat de vermogensontwikkeling met de gemengde beleggingsstrategie vanaf 2000 minder grote schokken laat zien dan de vermogensontwikkeling met de aandelenstrategie. Met de gemengde strategie was de obligatieportefeuille geleidelijk gegroeid naar ruim 60% van het opgebouwde vermogen vanwege het herbeleggen van de dividenden in obligaties.

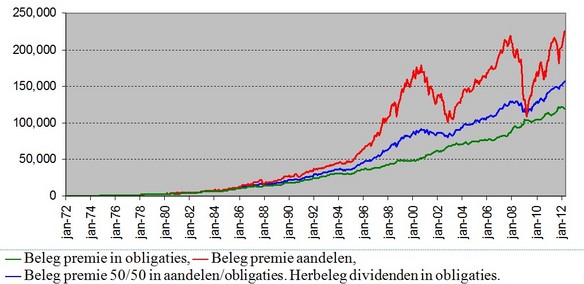

Figuur 3: Vermogensontwikkeling van een nu 30-jarige pensioenspaarder die is gestart met maandelijkse premiebetalingen per 1 januari 2007

Het valt op dat een nu 30-jarige pensioenspaarder, die vlak voor het uitbreken van de meest recente reeks van economische en financiële crises zou zijn gestart met pensioensparen, het qua vermogensopbouw helemaal niet zo slecht zou hebben gedaan, ongeacht de beleggingsstrategie. Als er alleen was belegd in aandelen, dan was het effectieve rendement zo’n 8,5% op jaarbasis geweest. Een premie inleg van 6.400 euro (uitgedrukt in huidige koopkracht) had geleid tot een opgebouwd vermogen van 7.520 euro. Door elke maand de premie te beleggen in aandelen wordt er niet alleen gekocht rond de koerstoppen, maar ook rond de koersbodems. Als de premies elke maand waren belegd in 10-jarige obligaties, dan was het effectieve rendement zo’n 7,5% geweest. Dit is goed rendement, maar toch een vol procent lager dan het effectieve rendement van de aandelenstrategie. Omdat we hier kijken naar een korte historie, is het verschil tussen de bedragen niet zo groot. De obligatiestrategie had uiteindelijk geleid tot een opgebouwd vermogen van 7.314 euro. Figuur 3 toont de vermogensontwikkeling met beide beleggingsstrategieën. De vermogensontwikkeling met de aandelenstrategie is onrustiger, maar volgt redelijk goed de vermogensontwikkeling met de obligatiestrategie.

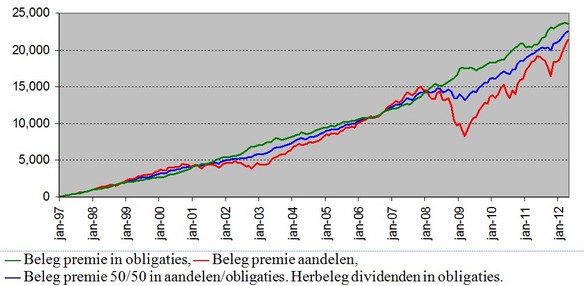

Figuur 4: Vermogensontwikkeling van een nu 40-jarige pensioenspaarder die is gestart met maandelijkse premiebetalingen per 1 januari 1997

Ten slotte, van de vier onderzochte leeftijdsgroepen blijkt dat alleen de nu 40-jarige pensioenspaarder beter af was geweest met de obligatiestrategie (zie figuur 4). Met de aandelenstrategie was een effectief rendement gerealiseerd van 4,4% op jaarbasis en met de aandelenstrategie 5,8% op jaarbasis. Uiteindelijk had de aandelenstrategie geleid tot 10% minder vermogen in vergelijking met de obligatiestrategie.

Conclusies

De dekkingstekorten bij pensioenfondsen hebben geleid tot een discussie over het balansbeheer tussen rendement en risico door pensioenfondsen. In dit artikel zijn een aantal eenvoudige beleggingsstrategieën doorgerekend voor een pensioenmodel dat is gebaseerd op leeftijdsgroepen. De berekeningen laten zien dat pensioenspaarders een alleraardigst pensioen hadden kunnen opbouwen, ongeacht hoe ze hadden belegd.

Natuurlijk kan pas achteraf geconcludeerd worden of een aandelenstrategie, obligatiestrategie of een gemengde beleggingsstrategie de betere keuze was geweest, maar het blijkt dat gedisciplineerd beleggen in het slechtste geval had geleid tot een aardig pensioen en in het beste geval tot een royaal pensioen. Jongeren kunnen zich zorgen maken over hun pensioenopbouw in de huidige turbulente periode, maar met gedisciplineerd beleggen hadden ze een aardige start gemaakt, zelfs in een periode van een aaneenschakeling van financiële en economische crises. Op de korte termijn is de aandelenmarkt een flipperkast en op de lange termijn is de aandelenmarkt een weegschaal. Door gedisciplineerd te beleggen - volhouden om elke maand te beleggen en vast te houden aan de gekozen beleggingsstrategie - koopt een startende pensioenspaarder niet alleen op koerstoppen, maar ook op koersbodems, waardoor extremen worden gemiddeld. Voor een gevorderde pensioenspaarder leidt de kracht van rendement op rendement ertoe dat er een buffer is om schokken op de aandelenmarkt op te vangen. Ten slotte beschermt een gemengde beleggingsportefeuille het opgebouwde vermogen tegen grote koersfluctuaties op de aandelen- en obligatiemarkt.

In de praktijk vergelijkt een pensioenfonds zijn beleggingsresultaten met die van een referentiebeleggingsportefeuille. Daarbij wordt geen rekening gehouden met het effect van gedisciplineerd beleggen. De rekenmethodiek die in dit artikel is geïntroduceerd, kan ook dienen als objectieve maatstaf om de beleggingsresultaten van een pensioenfonds mee te evalueren. Met deze maatstaf kan worden onderzocht wat de toegevoegde waarde van de vermogensbeheeractiviteiten is geweest en of alle inspanningen de kosten hebben gerechtvaardigd.